Para envíar criptomonedas de una billetera a otra debes seleccionar enviar o retirar en tu billetera, introducir la cantidad a enviar, la dirección de la billetera de destino, revisar las comisiones y enviar.

Veamoslo con un ejemplo. Vamos a ver cómo se enviaría desde Trust Wallet a Crypto.com

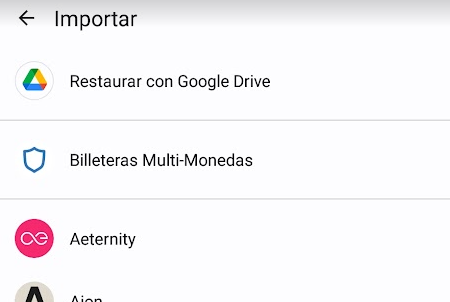

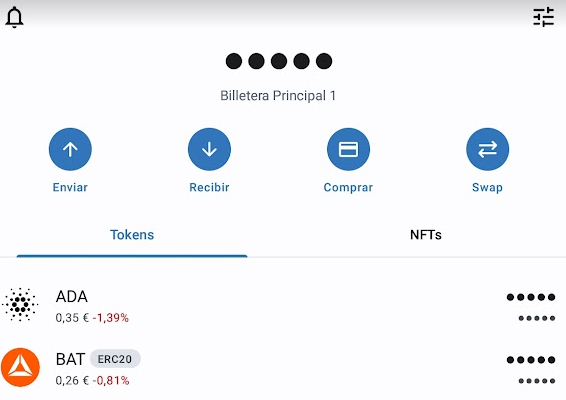

En nuestra cartera Trust Wallet pulsamos el botón «Enviar»

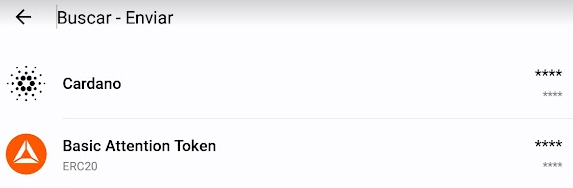

Nos sacará un listado de las criptomonedas de las que disponemos. Seleccionamos la que queramos enviar

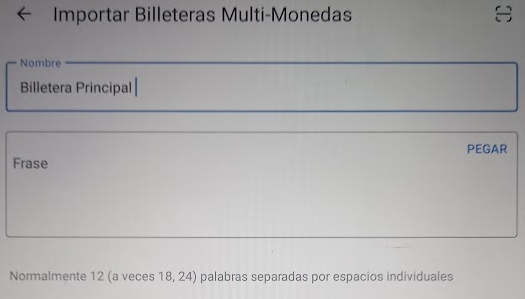

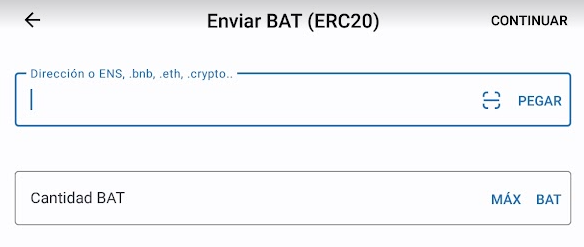

Seleccionamos la moneda, en nuestro ejemplo BAT (Basico Attention Token) y nos pedirá la dirección de la billetera donde queremos enviar y la cantidad.

IMPORTANTE: Fíjate en que detrás del nombre de la moneda, BAT, entre paréntesis está el nombre de la red (ERC20) en la que está la criptomoneda. Hablamos de ello un poco más adelante.

La dirección de la billetera donde queremos enviar nos la tiene que dar el destinatario. Supongamos que el destinatario tiene la aplicación Crypto.com que es donde quiere recibir las criptomonedas. Dentro de la aplicación Crypto.com debe seleccionar «Depósito»

Primero preguntará si queremos depositar criptomonedas o FIAT. Elegimos Criptomonedas. FIAT se refiere a moneda tradicional como dólares, euros, etc.

Elegida la opción criptomonedas, nos preguntará qué criptomoneda queremos recibir, debemos seleccionarla en la lista o bien ir escribiendo el nombre para que la lista se vaya filtrando. En nuestro ejemplo sería BAT (Basic Attention Token)

Una vez seleccionada, nos saldrá la siguiente ventana donde hay un par de detalles en los que hay que fijarse mucho. El primero es la selección de la red.

IMPORTANTE: Seleccionar la red por la queremos recibir las criptomonedas. Debe ser la misma que dice Trust Wallet

Las criptomonedas pueden ir de una billetera a otra por distintas redes. Es importante que tanto el que envía como el que recibe lo hagan por la misma red. Si no, las criptomonedas pueden perderse por el camino. En nuestro ejemplo, si miramos Trust Wallet, vemos que va por ERC20. Crypto.com sin embargo nos da la opción de hacerlo por la red «Cronos» o por la red «ERC20». Es muy importante seleccionar aquí «ERC20» antes de copiar la dirección de la billetera donde queremos recibir las criptomonedas. Esta dirección puede cambiar según la red elegida.

Una vez elegida la red, en la parte inferior tenemos la dirección de la billetera, es ese número tan extraño «0x99AAAE…». Seleccionando los iconos que hay al lado podemos generar un QR de la dirección de forma que sea fácil escanearlo desde Trust Wallet, o bien copiarlo para poder pegarlo luego en Trust Wallet. Es importante no poner la dirección a mano en Trust Wallet, porque podemos equivocarnos.

Importante: Las primeras veces que enviamos criptomonedas de un lado a otro o siempre que tengamos dudas, es buena idea transferir primero una cantidad pequeña, por ejemplo, alrededor de 10€ y verificar que llegan a destino. Si todo va bien, podemos entonces repetir el proceso con cantidades más grandes.

La cantidad pequeña (10€ hemos dicho) debe ser lo suficiente como para cubrir las comisiones de la red que usemos. Estas comisiones dependen de la red y dentro de una misma red no son fijas, dependen de lo saturada que esté la red en esos moementos. En casos como la red de bitcoin o la red ERC20 pueden ser algo elevadas en momentos puntuales de mucha saturación (en general, en el horario laboral de estados unidos, cuando todo el mundo está moviendo criptomonedas).

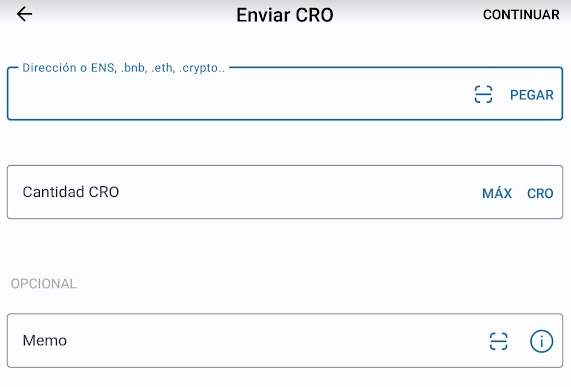

Si entre los campos que tienes que rellenar en la billetera que envía o en los que te da la billetera que recibe aparece un campo Memo (o etiqueta, comentario o similar), también hay que copiarlo. Lee más abajo el apartado «Campo Memo».

Bien, ya tenemos en Trust Wallet puesta la dirección de destino, la cantidad que queremos enviar y el campo Memo en caso de que aparezca. Dando a enviar nos sale un resumen de lo que se va a hacer

Vemos los BAT que vamos a enviar (unos 61.679…), la red que se va a usar (ERC20), la dirección de Trust Wallet desde la que enviamos, la dirección de Crypto.com a la que enviamos y la tarifa de red estimada, unos 2.6 dólares. En este caso, el de la red ERC20, la tarifa se cobra en una moneda llamada ETH (Etherum), por lo que necesitaremos tener en Trust Wallet esa moneda si queremos poder hacer el envío.

Campo Memo

El campo Memo no es muy habitual que salga, pero si hay determinadas redes y criptomonedas en que es necesario.

IMPORTANTE: Dependiendo de qué moneda y qué red queramos recibir, puede aparecer un campo más de nombre «memo» (o quizás salga con el nombre etiqueta, destination tag, comentario, …) . Es importante copiar y poner este campo, si aparece, en la billetera desde la que estamos enviando, Trust Wallet en nuestro ejemplo

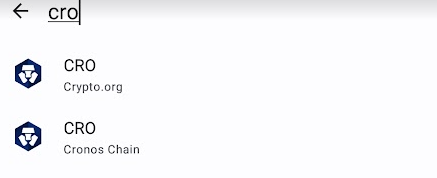

En la foto ves el campo Memo en la aplicación Crypto.com para el caso de querer recibir la moneda CRO a través de la red Crypto.org. Si desde Trust Wallet hubieramos puesto enviar CRO y elegido la red Crypto.org, nos saldría el campo Memo para rellenar. La siguiente imagen muestra las opciones que nos da Trust Wallet si queremos enviar CRO

Vemos que Trust Wallet nos da opción a dos posibles redes: Crypto.org y Cronos Chain (red Cronos). Seleccionando la red Crypto.org nos aparecen las opciones de envío incluyendo el campo Memo

Sería importante aquí copiar también el campo Memo que aparece en Crypto.org en el campo Memo de la billetera Trust Wallet para garantizar que lleguen las criptomonedas sin problemas. Pone opcional porque quizás la billetera de destino no nos lo pida, pero en este caso, con Crypto.com, sí lo pide y sería obligatorio ponerlo si