He leído «Independízate de Papá Estado», de Carlos Galán. En general la experiencia ha sido positiva, aunque el libro no es lo que esperaba.

He leído «Independízate de Papá Estado», de Carlos Galán. En general la experiencia ha sido positiva, aunque el libro no es lo que esperaba.

De verlo en su canal libertad inmobiliaria de youtube sé que Carlos Galán se dedica en gran parte a inversión inmobiliaria, comprar pisos para alquilar.

El título del libro «Independízate de Papá Estado» me hizo pensar que iba a hablar, sí, de invertir para conseguir tener dinero en la jubiliación, pero que también iba a hablar por qué es necesario hacerlo. Vamos, lo típico de que el sistema de pensiones no es sostenible en España y que los jóvenes de ahora no cobrarán pensiones en el futuro o serán mínimas.

Y efectivamente, el libro habla de inversión para la jubilación, a largo plazo, pero básicamente de invertir en fondos indexados. No de invertir en pisos y tampoco menciona el problema de las pensiones. Lo recomienda símplemente para tener dinero para la jubilación adicional a la jubilación.

Así que de eso va este libro, invierte para tener dinero para la jubilación y los fondos indexados son las opción más fácil y segura

Los conceptos clave

Empieza a invertir cuanto antes mejor, aunque sean pequeñas cantidades. El interés compuesto a lo largo de muchos años hará que tengas un buena cantidad de capital en la jubilación.

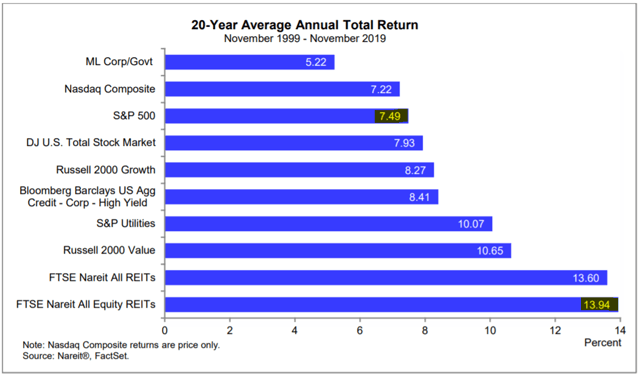

La bolsa ha dado una rentabilidad media del 8% anual, por lo que a largo plazo es una buena rentabilidad y es bastante segura. Habrá temporadas de caídas y temporadas de subidas, pero esa es la rentabilidad media. Por ello es una buena inversión invertir a largo plazo en fondos indexados lo más globales posibles.

Dentro de las posibilidades de invertir en fondos indexados tres opciones: Una cartera de fondos indexados gestionada por un roboadvisor, invertir por tu cuenta en fondos indexados o bien usar un plan de pensiones que invierta en fondos indexados. Carlos recomienda la primera opción para rentas bajas, menos de 35000€ al año y la tercera para rentas mayores de 35000€ al año.

¿Por qué un fondo de pensiones para rentas mayores de 35000€?. Pues este es uno de los puntos que no había pensado y que el libro me ha abierto los ojos. En mi caso concreto, sólo por este punto me ha merecido la pena leer el libro. Si tu renta es mayor de 35000€ al año, el IRPF será un porcentaje alto a partir de ese valor. Si metes en un plan de pensiones lo que te permitan desgravar, te ahorras el IRPF alto de esa cantidad. Cuando en tu jubiliación quieras recuperar el dinero, seguramente ganes menos que ahora y tu IRFP será más bajo. Así que recuperarás ese dinero que te ha ahorrado un IRPF alto pagando en tu jubiliación un IRPF bajo.

Por supuesto, puedes hacer un «mix» y tener ambas cosas, plan de pensiones y roboadvisor. La pega del plan de pensiones es que no puedes retirar el dinero cuando quieras en caso de necesidad. Así que tener una parte en un roboadvisor te da esa liquidez que puedes necesitar en un momento dado.

A lo largo del libro, aunque más de pasada, habla de otros conceptos. Habla algo de ETF, de dividendos, de por qué quizás es mejor vivir de alquiler a comprar, etc.

Sí me gustaría aquí comentar lo mencionado en el libro sobre mejor alquilar que comprar. Desde luego los argumentos que da son correctos, aunque desde mi punto de vista quizás habría que analizarlo con más cuidado.

La idea generalizada que tiene la gente es que pagando un alquiler tiras el dinero y al final no tienes nada, mientras que si pagas una hipoteca pierdes los intereses, pero al final tienes un piso.

La principal pega que comenta el libro es que si compras un piso al final tienes un montón de dinero invertido en tu piso y es una inversión que tiene gastos en vez de rendimientos: comunidad, reparaciones, IBI, etc, etc. Si vives de alquiler, no tienes todos esos gastos y si usas el dinero para invertir en otros activos como los fondos indexados pues sigues teniendo un dinero invertido (en fondos indexados en vez de en un piso) y los fondos indexados van subiendo de valor en vez de darte gastos.

Bien, no he echado la cuenta, imagino que Carlos sí. Habría que ver por un lado cuánto se revalorizan los pisos frente a los fondos indexados en el largo plazo. Y por otro lado habría que comparar el dinero que tiras en ambas opciones: el alquiler frente a intereses de hipoteca + comunidad + IBI + reparaciones …

Y hay un punto que Carlos no menciona y que quzás es importante. La hipoteca llega un momento que dejas de pagarla, el alquiler no. Así que pagada la hipoteca, la compartiva sería entre el alquiler y los gastos de comunidad, IBI, etc.

Pagando alquiler, tampoco sé cuánto dinero podría dedicar de mi sueldo a invertir. Actualmente, con la hipoteca pagada y sin necesidad de pagar alquiler, si puedo meter el 100% del dinero que pagaba en hipoteca en inversión. Pagando alquiler no sé si podría invertir tanto y el alquiler sería para toda la vida, incluido cuando estés jubilado.

No quiero decir que Carlos esté equivocado, está más metido que yo en este mundo y no he echado las cuentas. De hecho, alquilar en vez de comprar es una idea que consideran buena mucha gente que mira la mejor forma de sacar rendimiento al dinero.

Resumiendo, el libro habla de conceptos básicos sobre los fondos indexados, por lo que en ese sentido no me ha aportado demasiado, son ideas que ya conocía. Aun así, lo hace con cierto detalle y en mi caso, lo de las ventajas de planes de pensiones para rentas altas lo desconocía, así que algo he aprendido y me ha merecido la pena.